Программное обеспечение и НДС

— Скажите, а почему в вашем Счете на оплату программных продуктов сумма указана БЕЗ НДС? Вы что, и Счет-фактуру мне не дадите?

— Да, это так. Дело в том, что в данном случае мы вам продаем не товар, а передаем неисключительные права на использование программного продукта, а такая сделка в соответствии со ст.149 Налогового кодекса РФ НДС не облагается.

— Ваши коллеги, фирма «N», продают те же программы по той же цене, но НДС у них включен в стоимость. Мне выгоднее купить у них, потому что на эту сумму НДС я смогу уменьшить свои налоговые платежи.

— Мы не знаем, почему наши коллеги так поступают. Возможно они желают платить НДС, хотя у них есть все законные основания этого не делать. Это их личное дело. А вот вы серьезно рискуете, если собираетесь уменьшить свои платежи по НДС на эту сумму.

— Это почему.

ДАВАЙТЕ РАЗБЕРЕМСЯ

Для начала обратимся к источнику данного вопроса. В 2008 году Федеральный закон № 195-ФЗ от 19.07.2007 года внес изменения в Налоговый кодекс РФ и дополнил п.2 ст.149 подпунктом 26, в соответствии с которым:

Глава 21 «Налог на добавленную стоимость» Статьи 149. Операции, не подлежащие налогообложению:

2. Не подлежит налогообложению (освобождается от налогообложения) реализация (а также передача, выполнение, оказание для собственных нужд) на территории Российской Федерации:

…

26) исключительных прав на изобретения, полезные модели, промышленные образцы, программы для электронных вычислительных машин, базы данных, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договора;)

Следует также заметить, что в связи с тем, что операции по реализации прав на ПО включены в п.2 ст.149 НК РФ, налогоплательщик не в праве отказаться от применения данного освобождения.

В том же 2008 году 1 января вступила в действие часть 4 Гражданского кодекса РФ, закрепляющая два основных способа, при помощи которых правообладатель может распоряжаться принадлежащим ему правом:

- Заключение договора об отчуждении прав (ст.1234 ГК РФ)

- Заключение лицензионного договора (ст.1235 ГК РФ)

Программный продукт — это результат интеллектуальной деятельности. Об этом сказано в ст.1259 ГК РФ.

Статья 1259 ГК. Объекты авторских прав

К объектам авторских прав также относятся программы для ЭВМ, которые охраняются как литературные произведения.

В связи с этим любая передача прав на программный продукт должна подчиняться указанным правилам. Разработчик программного продукта (Лицензиар), тиражируя свое произведение, то есть передавая его неограниченное количество раз, делает это явно без отчуждения права. Значит данная передача должна сопровождаться заключением Лицензионного договора.

Статья 1235 ГК. Лицензионный договор

1. По лицензионному договору одна сторона — обладатель исключительного права на результат интеллектуальной деятельности или на средство индивидуализации (лицензиар) предоставляет или обязуется предоставить другой стороне (лицензиату) право использования такого результата или такого средства в предусмотренных договором пределах.

В случае, когда тиражирование программного продукта осуществляется через сеть посредников (дилеров, партнеров и т.п.), то передача прав посредником конечному пользователю производится на основании Сублицензионного договора, к которому применяются все правила о лицензионном договоре в соответствии со ст.1238 ГК РФ.

Таким образом…

ВЫВОД ПЕРВЫЙ:

Если вы приобретаете программный продукт у правообладателя (или его представителя) оформляя передачу прав Лицензионным или сублицензионным договором, либо договором имеющим все признаки лицензионного, то по закону такая сделка не может облагаться НДС.

Если правообладатель или его представитель в договоре, Акте и Счете-фактуре указали сумму НДС, то вы как покупатель (плательщик) не имеете права вносить сумму НДС в Книгу покупок и тем самым уменьшать сумму НДС к уплате в бюджет. Если же вы это сделаете, то при налоговой проверке по НДС имеете все шансы попасть под штрафные санкции.

ВЫВОД ВТОРОЙ:

Если вы приобретаете программный продукт и при этом сделка не оформляется лицензионным договором, либо используется договор купли-продажи или договор возмездного оказания услуг, в котором указана сумма НДС, то в результате этого возникает резонный вопрос: «По какому праву вы владеете и используете объект интеллектуальной собственности?» По сути это — контрафакт! Ни один уважающий себя юрист не поставит свою визу в таком договоре.

Не стоит также забывать и о налоговых проверках. Налоговые инспектора довольно часто квалифицируют данные сделки как передачу прав, и на основании этого выставляют требования о уплате НДС и штрафов. Судебно-арбитражная практика по таким делам весьма противоречивая. Вот конкретный пример из жизни:

Постановление ФАС Московского округа от 01.09.2011 № КА-А40/9419-11 по делу № А40-140882/10-129-522

По мнению инспекции, договоры на приобретение прав на использование программ для ЭВМ, заключенные с контрагентом, являются сублицензионными договорами. К ним должны применяться правила о лицензионных договорах. Такие операции льготируются на основании пп.26 п.2 ст.149 НК РФ, а значит, по ним нельзя принять к вычету НДС, ошибочно выставленный контрагентом.

Суд разъяснил, что в данном случае заключенные и исполненные обществом договоры являлись договорами поставки. Указанные договоры нельзя квалифицировать как лицензионные (сублицензионные), так как они в нарушение п.2 ч.6 ст.1235 ГК РФ не содержат указаний на предоставляемые (разрешаемые) способы использования программного обеспечения. Таким образом, стоимость поставленного программного обеспечения не подлежала освобождению от НДС на основании пп.26 п.2 ст.149 НК РФ.

И — хотя постановление ФАС было в пользу налогоплательщика — время, деньги и нервы на доказательство своей невиновности, тем не менее, были потрачены.

Учитывая все вышеизложенное, наша компания, руководствуясь нормативными документами и жизненной практикой, при реализации прав на использование программного продукта конечному пользователю в обязательном порядке заключает с ним сублицензионный договор.

Те же компании, которые при продаже не делают этого, притом указывают в сумме счета НДС, не думают о негативных правовых и налоговых последствиях, ожидающих конечного пользователя.

НДС на софт с 01.01.2021. Почему производителям оборудования это не важно?

Начнем с описания ситуации.

Федеральным законом от 31 июля 2020 г. № 265-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» в подпункт 26 пункта 2 статьи 149 НК РФ внесены изменения, согласно которым с 1 января 2021 года освобождение от налогообложения НДС применяется только в отношении услуг по передаче исключительных прав на программы для электронных вычислительных машин и базы данных, включенных в единый реестр российских программ для электронных вычислительных машин и баз данных, прав на использование таких программ и баз данных (включая обновления к ним и дополнительные функциональные возможности), в том числе путем предоставления удаленного доступа к ним через информационно-телекоммуникационную сеть Интернет.

Таким образом, услуги по передаче прав на использование программ для электронных вычислительных машин, не включенных в единый реестр российских программ для электронных вычислительных машин и баз данных, оказываемые после 1 января 2021 года, облагаются налогом на добавленную стоимость в порядке, предусмотренном НК РФ.

Услуги по передаче прав на не льготируемое ПО и базы данных облагаются НДС по налоговой ставке 20% (п. 3 ст. 164 НК РФ).

Внимание! Закон относится не только к иностранному ПО, а вообще ко всему ПО, не находящемуся в реестре.

В итоге стоимость ПО «не из реестра» при приобретении после 01.01 2021 повышается на 20%.

Казалось бы, это снижает конкурирующие позиции производителей оборудования с ПО «не из реестра», по сравнению с теми, кто использует программы из реестра, поскольку требует повышения отпускной цены для компенсации возникшего налога.

Однако, это не так, и ниже на простом примере мы поясним, почему.

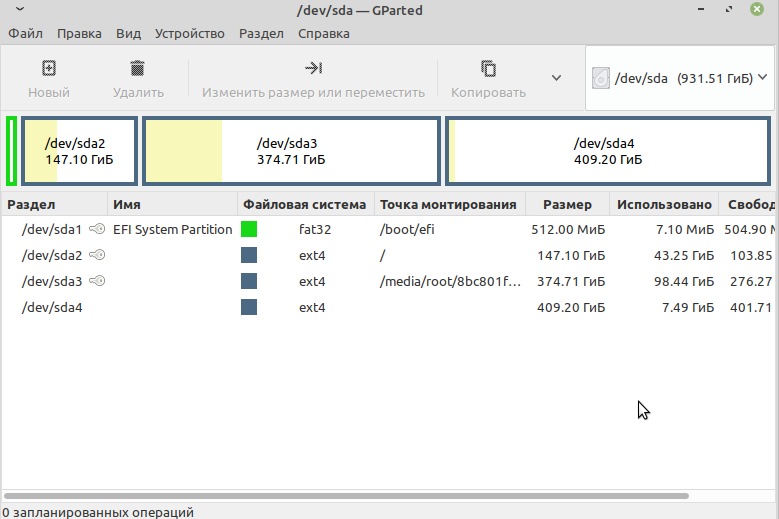

Предположим, производимое вами оборудование стоит для клиента 120 руб.:

Розничная цена устройства: 100 рублей + НДС 20% = 120 руб.

Допустим, в себестоимости вашего устройства присутствует программное обеспечение «не из реестра» за 10 рублей ( не облагается НДС). Для наглядности, допустим, что ПО — это единственный компонент устройства (оборудования этот «налоговый маневр» не коснулся).

До 01.01.21 ваша условная маржа считалась бы так:

Маржа: 120 р. – 20 р. (заплатили НДС государству) – 10 р. (себестоимость ПО) = 90 р.

Далее, после 01.01.21 ПО начинает облагаться НДС 20%. Таким образом, стоимость растет:

Стоимость ПО: 10 р + НДС 20% = 12 р.

Казалось бы, маржа падает. Но это не так!

Внимание! Поскольку у вас появился входящий НДС на ПО (2 р. в нашем случае), вы имеете право уменьшить выплаты НДС государству на эту сумму! (Покупатель – налогоплательщик НДС вправе заявить налоговый вычет в отношении суммы НДС, предъявленной ему при приобретении имущественных прав (п. 2 ст. 171 НК РФ))

Таким образом, вы должны будете заплатить государству сумму НДС не 20 рублей, а 20 р. – 2 р. = 18 р.!

Итоговая картина после 01.01.21 будет следующая:

Ваша маржа: 120 р. – 18 р. (заплатили НДС государству) – 12 р. (стоимость ПО с НДС ) = 90 р.

Как видим, введение НДС на ПО никак не отразилось на марже и не требует повышения отпускной цены устройства.

Внимание! Важно понимать, что в переходный период на рубеже 2020 – 2021 годов НДС 20% на ПО «не из реестра» добавляется в случае, если поставщик произвел отгрузку после 01.01.2021 (определяется по дате УПД или акта/счета-фактуры) . То есть, если счет выставлен и оплачен до 31.12.2020 (без НДС), а ПО «не из реестра» отгружено после 01.01.2021, то клиенту придется доплатить НДС по этому счету (20% от суммы исходного счета).

Для ваших коллег-финансистов мы подготовили памятку, разъясняющую изменения в налогообложении программного обеспечения с 01.01.2021

Минфин разъяснил порядок уплаты НДС при передаче программ через Интернет

Один из российских дистрибьюторов зарубежного ПО обратился в Минфин с запросом о порядке применения поправок по закону о налоге на Гугл в случае приобретения прав на ПО на основании лицензионного договора, который предусматривает его передачу по сети Интернет.

Ранее мы писали на Хабре, что освобождение по НДС реализации по лицензионным договорам на ПО сохранится при условии фактической передачи лицензируемых экземпляров ПО пользователю.

Минфин подтвердил данный вывод, разъяснив что при получении прав на программное обеспечение по лицензионному договору независимо от способа передачи такого ПО, сохраняется право на освобождение лицензионного вознаграждения от НДС на основании пп.26 п.2 ст.149 НК РФ (см. Письмо от 12.01.2017 г. N 03-07-08/555).

Поэтому тренд на получение льготы по НДС по лицензионным договорам должен сохраниться.

Это хорошая новость не только для российских дистрибьюторов зарубежного ПО, но и в целом для любых правообладателей, продающих лицензии в России через Интернет, так как принципы налогообложения таких операций единые.

Интересно, что с учетом данной позиции Минфина решение Гугл удерживать НДС со стоимости приложений, предоставляемых российским пользователям по лицензионным договорам, выглядит необоснованным. Возможно, разработчикам стоит задать данный вопрос Гугл?

Попробуем разобраться в данном вопросе более подробно.

Напомним, что с 01 января 2017 года введены в действие поправки в НК РФ по так называемому закону «О налоге на Гугл» (Федеральный закон от 03.07.2016 N 244-ФЗ), которые касаются отдельных условий налогообложения «услуг в электронной форме».

К числу таких услуг среди прочего отнесено предоставление прав на использование программ для электронных вычислительных машин (включая компьютерные игры), баз данных через сеть «Интернет», в том числе путем предоставления удаленного доступа к ним, включая обновления к ним и дополнительные функциональные возможности (см. абз.2 п.1 ст.174.2 НК РФ).

При этом сделана оговорка, что в целях главы 21 НК РФ к услугам в электронной форме не относится реализация (передача прав на использование) программ для электронных вычислительных машин (включая компьютерные игры), баз данных на материальных носителях (абз.18 п.174.2 НК РФ).

Таким образом, новый закон формально разделяет предоставление лицензии на программное обеспечение на материальных носителях и предоставление прав на ПО, передаваемое через Интернет. При этом последняя операция квалифицируется по п.1 ст.174.2 НК РФ как услуга в электронной форме.

В связи с этим многие юристы высказывали опасение, что при лицензировании ПО с предоставлением через Интернет возникает НДС, а при передаче такого ПО на материальных носителях действует освобождение от НДС.

Приводилась следующая аргументация. НДС не возникает только при продаже прав на программное обеспечение, передаваемое на материальном носителе. В данном случае применяется исключение по п.26 п.2 ст.149 НК РФ, согласно которому не подлежит налогообложению реализация исключительных прав на программы для электронных вычислительных машин на основании лицензионного договора.

В то же время, при продаже прав на ПО с передачей программ или баз данных через Интернет возникает НДС, т.к. в данном случае идет речь об оказании услуг в электронной форме. Такие услуги являются самостоятельным объектом реализации и не указаны в ст.149 НК РФ среди операций, освобождаемых от НДС.

В связи с этим дистрибьютор зарубежного программного обеспечения обратился с запросом в Минфин с просьбой разъяснить порядок применения введенных законом о налоге на Гугл изменений.

Согласно высказанной в Письме от 12.01.2017 г. N 03-07-08/555 позиции, Минфин действительно, относит предоставление прав на программное обеспечение через Интернет к услугам в электронной форме. Однако не исключает в данном случае применение пп.26 п.2 ст.149 НК РФ об освобождении реализации прав на ПО от НДС в случае, если такие права предоставлены по лицензионному договору.

Таким образом, Минфин в рассматриваемой ситуации не противопоставляет услуги в электронной форме передаче прав на программы по лицензионному договору. Видимо, Минфин полагает, что услуга в электронной форме может включать лицензирование.

На взгляд специалистов такое смешение разных объектов реализации выглядит, по меньшей мере, странным. Возможно, впоследствии мы увидим ряд уточняющих писем по данному поводу.

В частности, следует обратить внимание, что за рамками разъяснения Минфина остался вопрос лицензирования дистанционного доступа к программному обеспечению по модели SaaS.

Однако на настоящий момент есть все основания полагать, что с лицензионного вознаграждение на загружаемое ПО НДС взиматься не будет вне зависимости от того, передается оно на материальном носителе или через Интернет.